Taxe 2025: Ce Schimbări Importante Anunță PwC România?

Table of Contents

2. Punctul Principal 1: Modificări la impozitul pe profit

H2: Noi reguli privind deductibilitatea cheltuielilor

PwC România anticipează modificări semnificative în ceea ce privește deductibilitatea fiscală a unor cheltuieli. Aceste modificări la impozit pe profit 2025 ar putea afecta rentabilitatea multor companii. Este esențial să înțelegeți cum aceste schimbări vor influența situația dumneavoastră specifică.

- Cheltuieli afectate: Se preconizează restricții la deductibilitatea unor cheltuieli precum cele legate de marketing, consultanță externă și investiții în active intangibile.

- Impact asupra rentabilității: Reducerea cheltuielilor deductibile va conduce la o creștere a impozitului pe profit plătit, afectând direct profitul net al companiei.

- Exemple concrete: Limitarea deductibilității cheltuielilor cu reprezentația, sau impunerea unor condiții mai stricte pentru deductibilitatea dobânzilor plătite.

- Planificare fiscală: Este crucială o analiză detaliată a cheltuielilor actuale pentru a identifica potențialele zone de risc și pentru a adopta strategii de optimizare fiscală.

H2: Modificări la cotele de impozit pe profit

Previziunile PwC România sugerează posibile modificări la cotele de impozitare pentru impozit pe profit România. Aceste modificări ar putea afecta diverse categorii de companii în moduri diferite.

- Impact diferențiat: Companiile mici și mijlocii ar putea fi afectate diferit față de marile corporații, în funcție de structura lor financiară și de activitatea lor.

- Strategii de adaptare: Adaptarea strategiilor de business și a planificării financiare este crucială pentru a minimiza impactul acestor schimbări.

- Planificare fiscală pe termen lung: O perspectivă pe termen lung în planificarea fiscală este esențială pentru a face față incertitudinilor și a profita de oportunități.

3. Punctul Principal 2: Modificări la TVA

H2: Modificări la regimul TVA pentru anumite sectoare

PwC România indică potențiale modificări ale regimului TVA pentru anumite sectoare economice, cu implicații asupra TVA 2025. Aceste schimbări ar putea afecta prețurile și competitivitatea pe piață.

- Sectoare afectate: Sectoarele afectate ar putea include comerțul cu amănuntul, HoReCa și servicii. Este necesară o analiză sectorială pentru a înțelege pe deplin impactul.

- Impact asupra prețurilor: Modificările la regimul TVA ar putea duce la ajustări de prețuri, afectând atât consumatorii, cât și producătorii.

- Competitivitate: Aceste modificări ar putea afecta competitivitatea unor companii față de altele, necesitând o adaptare strategică.

H2: Noi reguli privind declararea TVA

Se anticipează modificări în procedura de declarare TVA, influențând modul în care companiile își îndeplinesc obligatiile TVA.

- Simplificări sau complicații: PwC România va analiza dacă aceste modificări vor simplifica sau complica procesul de declarare.

- Software declaratii TVA: Utilizarea unui software de declarare a TVA devine și mai importantă pentru a asigura acuratețea și eficiența.

- Resurse necesare: Este important să se evalueze resursele necesare pentru a face față noilor cerințe de raportare.

4. Punctul Principal 3: Alte modificări importante în legislația fiscală 2025

H2: Modificări la impozitul pe veniturile din salarii

PwC România analizează potențiale modificări la impozitul pe salariu, cu impact direct asupra salariului net 2025.

- Impact asupra salariilor nete: Modificările ar putea afecta veniturile nete ale angajaților, necesitând o reevaluare a bugetelor personale.

- Planificare salarială: Companiile trebuie să ia în considerare aceste modificări în planificarea salarială pentru anul 2025.

H2: Modificări la contribuțiile sociale

Se anticipează modificări la contributiile sociale 2025, inclusiv CAS și CASS, afectând costurile cu forța de muncă.

- Impact asupra costurilor: Modificările ar putea crește costurile cu forța de muncă pentru angajatori.

- Planificare resurse umane: Este esențial să se ia în considerare aceste modificări în planificarea resurselor umane și a bugetelor de personal.

5. Concluzie: Pregătirea pentru Taxe 2025 – Recomandări PwC România

Anul 2025 aduce modificări majore în legislația fiscală românească. Înțelegerea acestor schimbări, anticipate de PwC România, este crucială pentru o planificare fiscală eficientă. Adaptarea strategiilor fiscale la noile prevederi legale este esențială pentru a evita probleme și pentru a optimiza performanța financiară. PwC România oferă expertiză și resurse pentru a vă ajuta să navigați prin aceste schimbări complexe. Contactați PwC România pentru a vă pregăti pentru Taxe 2025 și a beneficia de o analiză personalizată a situației dumneavoastră fiscale. Aflați mai multe despre schimbările fiscale 2025 pe site-ul PwC România.

Featured Posts

-

Cassidy Hutchinson Memoir A Look Inside The January 6th Hearings

Apr 29, 2025

Cassidy Hutchinson Memoir A Look Inside The January 6th Hearings

Apr 29, 2025 -

Canadian Filipinos Mourn After Deadly Car Ramming Attack

Apr 29, 2025

Canadian Filipinos Mourn After Deadly Car Ramming Attack

Apr 29, 2025 -

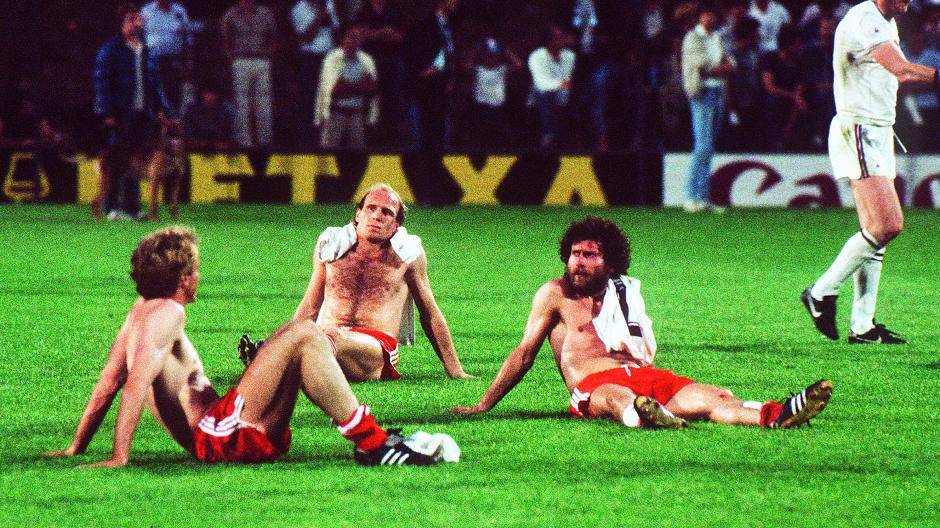

Die Geschichte Der Deutschen Duelle In Der Champions League

Apr 29, 2025

Die Geschichte Der Deutschen Duelle In Der Champions League

Apr 29, 2025 -

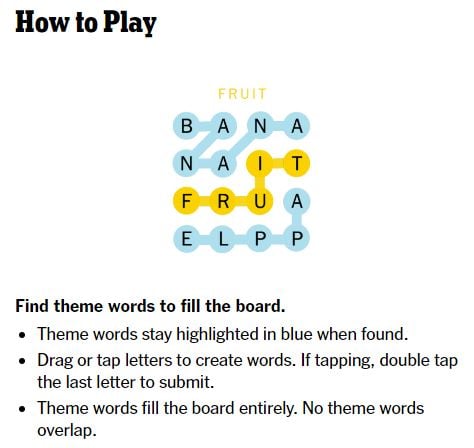

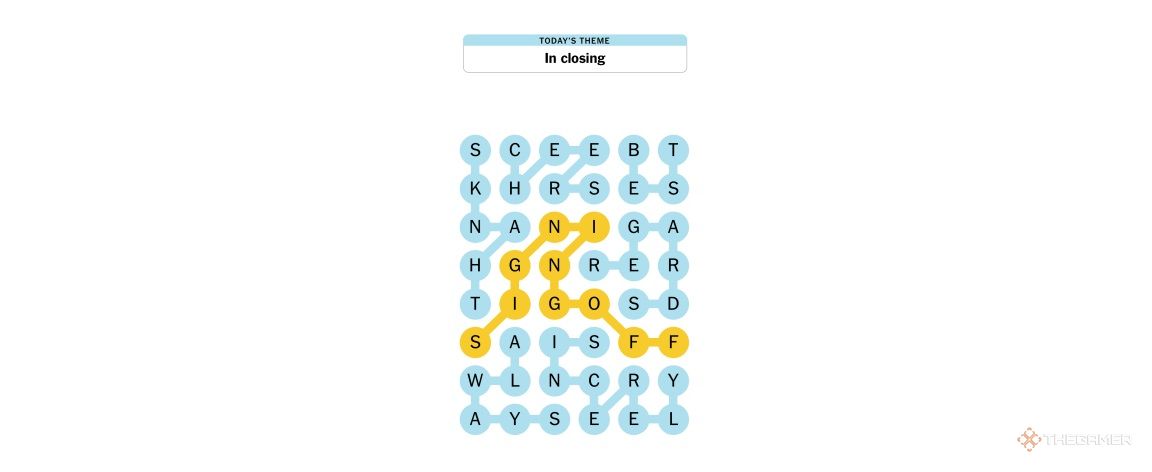

Nyt Strands Puzzle Solutions February 27 2025

Apr 29, 2025

Nyt Strands Puzzle Solutions February 27 2025

Apr 29, 2025 -

Nyt Strands Answers For March 3 2025 A Comprehensive Guide

Apr 29, 2025

Nyt Strands Answers For March 3 2025 A Comprehensive Guide

Apr 29, 2025

Latest Posts

-

Ru Pauls Drag Race Live 1 000 Shows Celebrated With Special Broadcast

Apr 30, 2025

Ru Pauls Drag Race Live 1 000 Shows Celebrated With Special Broadcast

Apr 30, 2025 -

The Surprising Link Between Charles Barkley And A Ru Pauls Drag Race Contestant

Apr 30, 2025

The Surprising Link Between Charles Barkley And A Ru Pauls Drag Race Contestant

Apr 30, 2025 -

Ru Pauls Drag Race Live Celebrates 1 000th Show With Live Broadcast

Apr 30, 2025

Ru Pauls Drag Race Live Celebrates 1 000th Show With Live Broadcast

Apr 30, 2025 -

Restavratsiya Na Trakiyski Khramove Kray Khisarya Iziskvaniyata Na Kmeta Vlcheva

Apr 30, 2025

Restavratsiya Na Trakiyski Khramove Kray Khisarya Iziskvaniyata Na Kmeta Vlcheva

Apr 30, 2025 -

Ru Pauls Drag Race Season 17 Episode 9 A Deep Dive Into Designing Drag Queens

Apr 30, 2025

Ru Pauls Drag Race Season 17 Episode 9 A Deep Dive Into Designing Drag Queens

Apr 30, 2025